- noviembre 19, 2025

- 23 min de lectura

22 mejores indicadores de trading para mejores predicciones del mercado

¿Qué es un indicador de trading?

Un indicador de trading es una herramienta visual que ayuda a los traders a comprender el comportamiento del mercado transformando los datos de precios en señales fáciles de leer en un gráfico.

Se utiliza para detectar la dirección de la tendencia, la fortaleza del mercado y los niveles clave de soporte o resistencia, lo que proporciona a los traders una forma posiblemente más rápida y estructurada de analizar los mercados (en comparación con el análisis puro de velas).

En plataformas de gráficos como TradingView y MetaTrader, encontrarás una mezcla de indicadores clásicos como las Medias Móviles, las Bandas de Bollinger® y el RSI, junto con herramientas creadas por la comunidad que remezclan o reinventan estos originales para nuevos estilos de trading.

Tipos de indicadores de trading

| Tipo de análisis: | Se centra en: | Indicadores comunes: | Se utiliza más a menudo para: |

| Acción del precio | Movimientos del precio | Soporte y resistencia, patrones de precios | Todos los marcos temporales utilizan la acción del precio |

| Momentum | Velocidad de los cambios | Índice de Fuerza Relativa, MACD, Medias Móviles | Trading a corto plazo |

| Seguimiento de tendencia | Dirección del mercado | Medias móviles, líneas de tendencia | Trading a largo plazo |

| Volumen | Actividad de trading y ventas | Barras de volumen, Volumen en equilibrio | Confirmación del movimiento |

| Combinación de indicadores | Combina más de un factor técnico | Flujo de dinero, Índice de Fuerza de Elder, Flujo de Dinero de Chaikin | Detectar cambios y reversiones de tendencia |

Criterios de los indicadores de trading

1. Indicador de Volumen en equilibrio

Tipo: Indicador de volumen.

Mejor uso para: Determinar la fuerza de la tendencia y la divergencia.

Mejores marcos temporales de trading: El Volumen en equilibrio se utiliza en todos los marcos temporales.

Complejidad del indicador: El OBV se considera de baja complejidad, ya que es uno de los indicadores más simples que los traders utilizarán para tomar decisiones.

Cómo funciona el Volumen en equilibrio:

El OBV es utilizado por los traders para medir la fuerza de la tendencia, confirmar tendencias, detectar divergencias y encontrar pistas para las entradas y salidas de operaciones. El indicador hace esto mostrando la fuerza de la tendencia (insinúa la continuación) y la divergencia (insinúa la reversión o el final de la tendencia).

- Si tanto el OBV como el precio están subiendo, sugiere que la tendencia alcista es fuerte y está respaldada por el volumen.

- Si ambos están cayendo, indica que la tendencia bajista es fuerte.

- Si el OBV y el precio se mueven en direcciones opuestas, entonces se está formando una divergencia.

Las divergencias señalan cambios en las condiciones del mercado, lo que abre el camino para una reversión (aunque no siempre inmediata).

Como se destaca en rojo a continuación, observa dónde el precio forma un máximo más alto, pero el OBV no lo hace. Esa es una Divergencia bajista. El precio luego se invierte a la baja poco después.

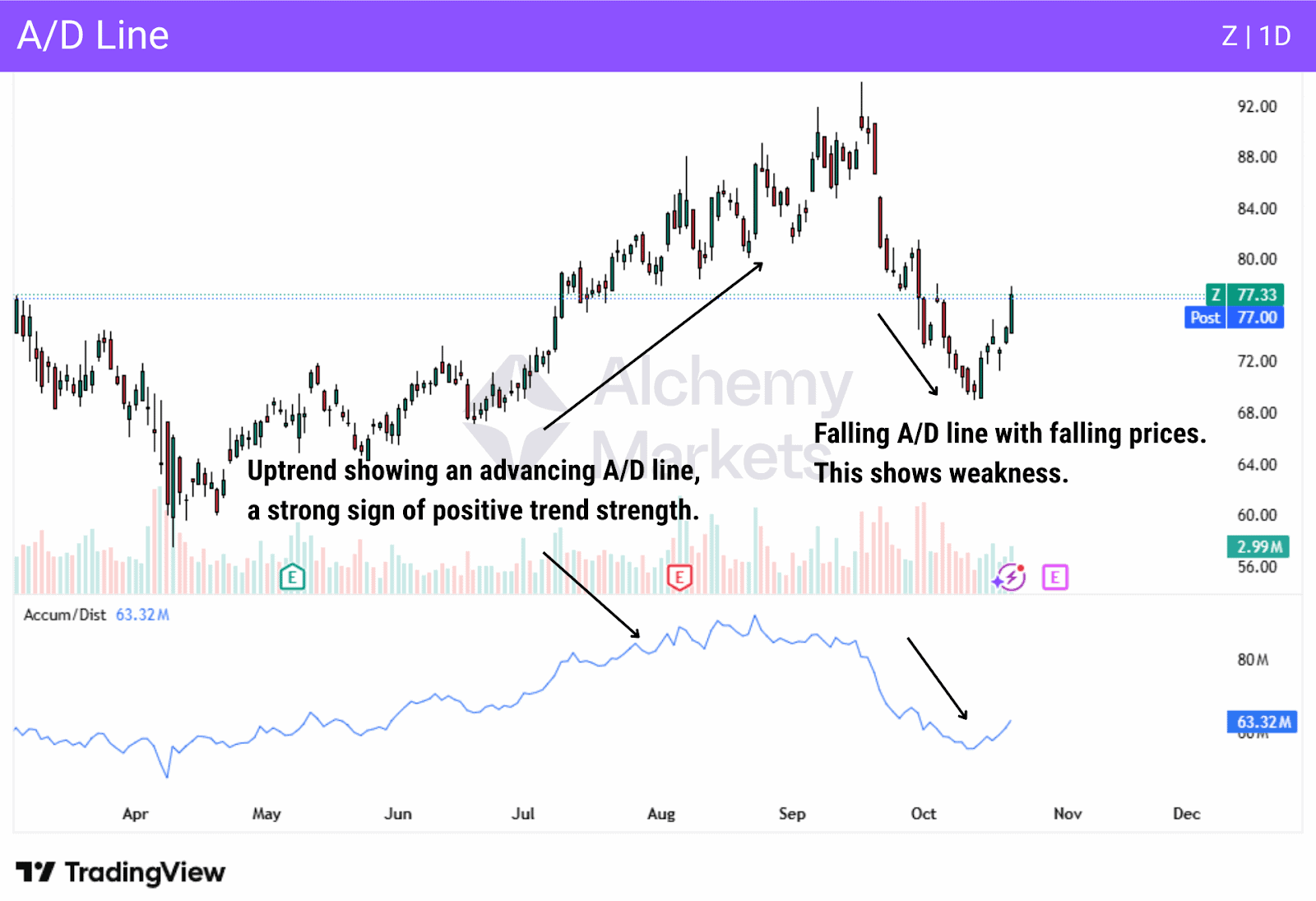

2. Línea de acumulación/distribución

Tipo: Indicador de volumen.

Mejor uso para: Identificar divergencias y presiones de compra/venta en el mercado.

Mejores marcos temporales de trading: Diario e intradía.

Complejidad del indicador: Intermedio.

Cómo funciona la Línea de acumulación/distribución:

La Línea A/D diferencia entre la compra y la venta, a diferencia del indicador OBV. Este indicador ayuda a los traders a comparar el volumen y el precio de un activo para determinar si se está comprando o vendiendo con momentum.

Si el activo termina cerca de su precio máximo, normalmente del rango diario, le da más peso que si cierra en el medio del rango. Alternativamente, si el activo termina cerca del precio mínimo, también le da más peso que si cierra en el medio del rango, mostrando debilidad. Esto destaca que el mercado tiene convicción en él, y este es el mayor caso de uso.

Sin embargo, si el precio en el mercado está subiendo, pero la Línea A/D está bajando, esto puede ser una señal de divergencia y, por lo tanto, de debilidad. Lo contrario también es cierto; si el precio está bajando, pero la Línea A/D está subiendo, esta es una señal de divergencia positiva, lo que muestra que la venta podría estar llegando a su fin.

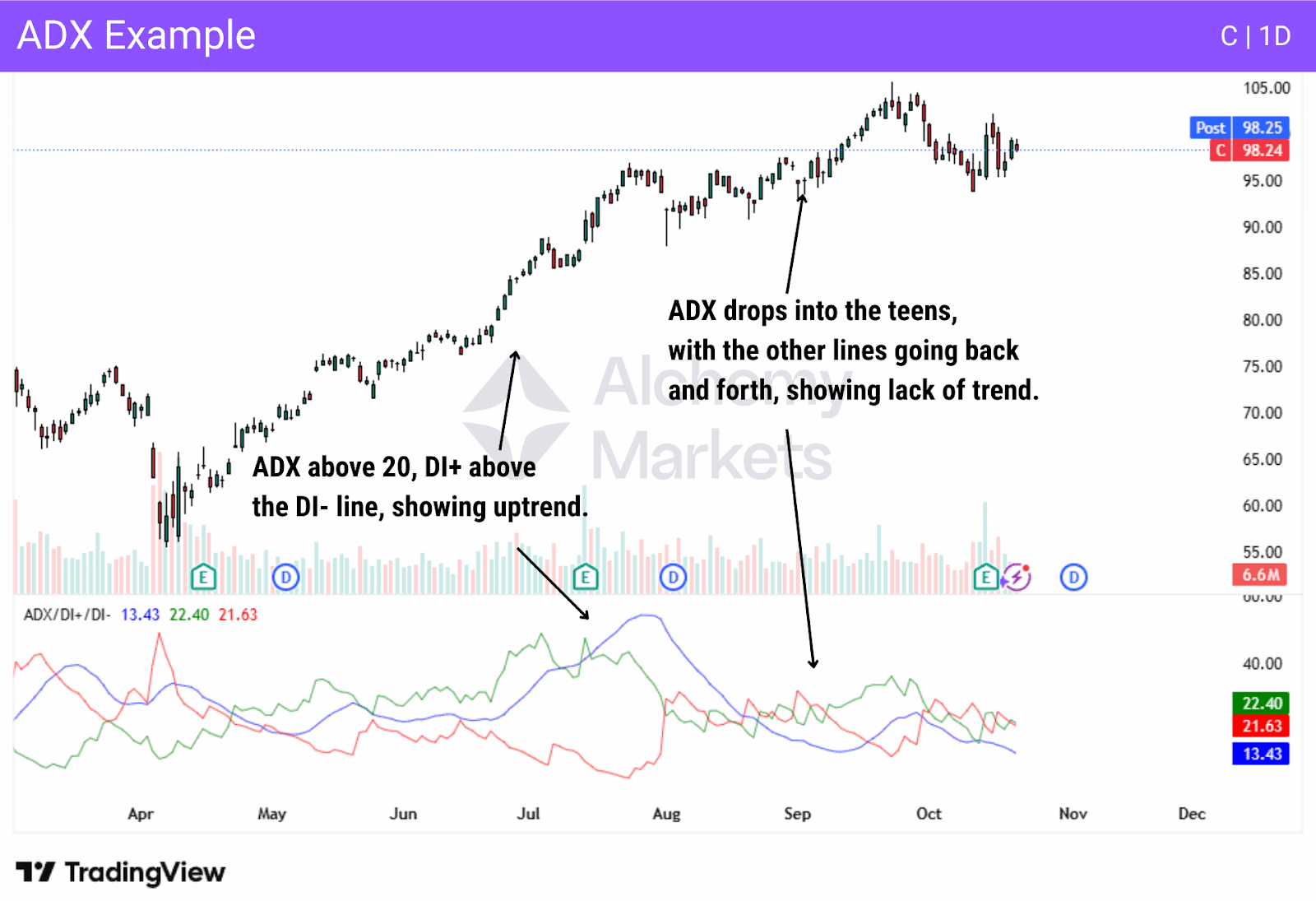

3. Índice direccional promedio

Tipo: Indicador de fuerza de la tendencia.

Mejor uso para: Medir la fuerza de la tendencia y detectar mercados laterales.

Mejores marcos temporales de trading: Gráficos de 5 minutos o superiores.

Complejidad del indicador: Avanzado.

Cómo funciona el Índice direccional promedio:

El ADX mide tanto la fuerza de la tendencia como ayuda a identificar las condiciones laterales. El ADX se considera un indicador de tendencia que solo mide la fuerza general de un movimiento, no necesariamente la dirección.

El indicador tiene tres líneas: la Línea ADX, el Indicador direccional positivo (DI+) y el Indicador direccional negativo (DI-), que muestran la dirección de la tendencia. Las siguientes observaciones pueden ayudar a los traders a descifrar las lecturas que informa este indicador:

- ADX por encima de 20 y Línea DI+ por encima de la Línea DI-: Tendencia alcista.

- ADX por encima de 20 y Línea DI- por encima de la Línea DI+: Tendencia bajista.

- ADX por debajo de 20 es una tendencia débil, o incluso un rango. La mayoría de las veces, las líneas DI+ y DI- se cruzarán varias veces en este escenario.

4. Indicador Aroon

Tipo: Indicador de tendencia.

Mejor uso para: Detectar el inicio de una tendencia, la fuerza de la tendencia o la falta de ella.

Mejores marcos temporales de trading: Diario y semanal.

Complejidad del indicador: Intermedio.

Cómo funciona el Indicador Aroon:

El Indicador Aroon se utiliza para medir cuánto tiempo ha pasado desde que se produjeron los precios más altos y bajos en un período de tiempo específico. El indicador se centra en el tiempo en lugar de en los movimientos de los precios, lo que lo hace un poco diferente. El Indicador Aroon consta de dos líneas, Aroon Up y Aroon Down. El Indicador Aroon se utiliza para identificar el comienzo de una nueva tendencia y la fuerza de la tendencia.

Cómo leer el Aroon:

- Línea de Aroon Up por encima de 70, y la línea Down se mantiene baja: fuerte tendencia alcista.

- Línea de Aroon Down por encima de 70, y la línea Up se mantiene baja: fuerte tendencia bajista.

- Cuando la línea Up cruza por encima de la línea Down, un posible cambio de tendencia positivo.

- Cuando la línea Down cruza por debajo de la línea Up, un posible cambio de tendencia negativo.

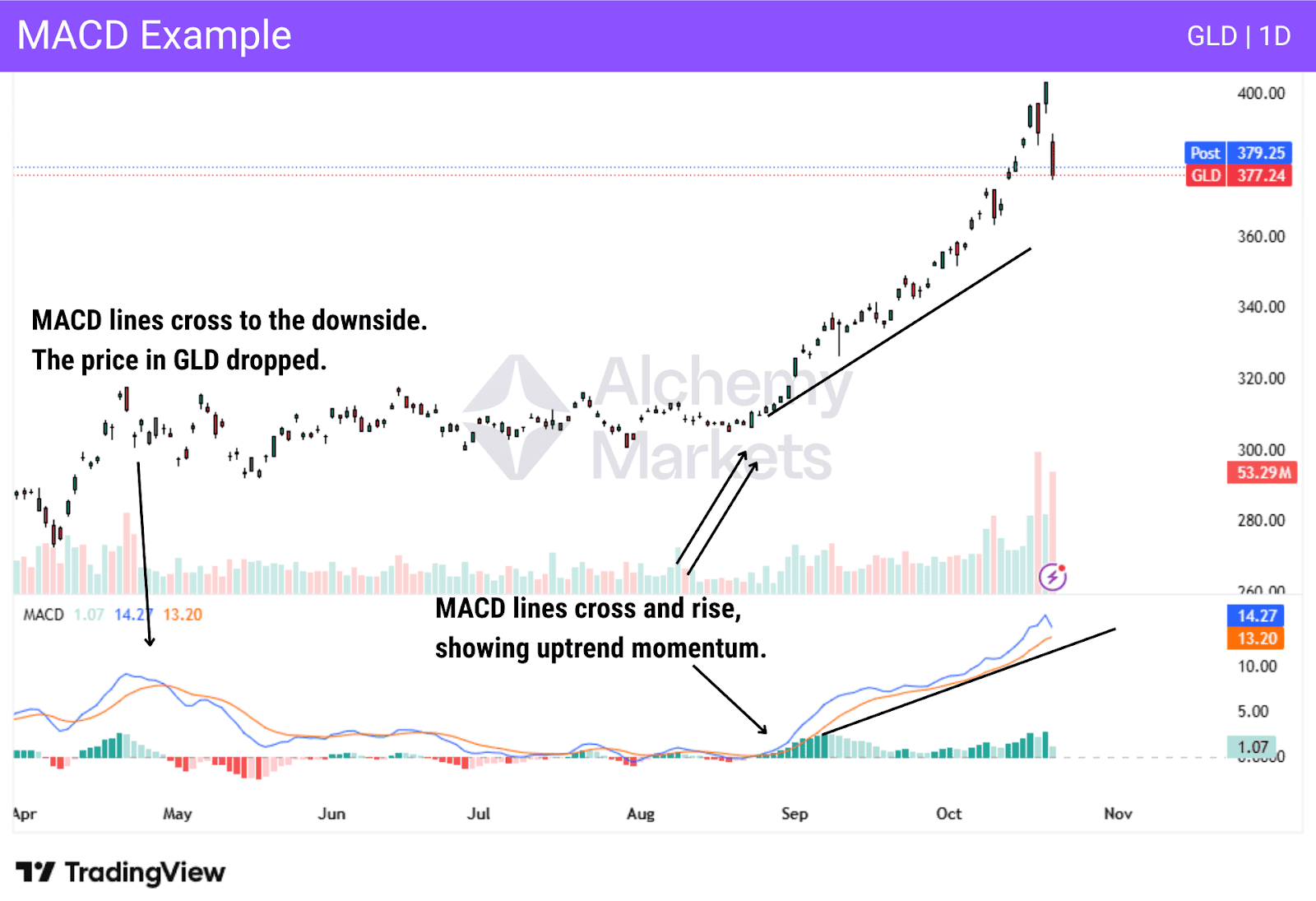

5. MACD

Tipo: Indicador de momento y tendencia

Mejor uso para: El MACD se utiliza para identificar tendencias y medir el momento.

Mejores marcos de tiempo para operar: El MACD se utiliza en todos los marcos de tiempo.

Complejidad del indicador: Intermedia a avanzada.

Cómo funciona el MACD:

La Convergencia Divergencia de la Media Móvil (MACD) es uno de los indicadores más populares utilizados en los mercados financieros. Mide la divergencia y la fuerza de la tendencia.

El MACD tiene dos líneas para este propósito: la Línea MACD y la Línea de señal, que también puede incluir un histograma en algunas plataformas. Estas dos características pueden considerarse indicaciones de dos momentos diferentes: las Medias Móviles ofrecen una visión del momento más amplio del activo, mientras que el histograma será más sensible y, por lo tanto, puede considerarse una visión a corto plazo de la tendencia.

Cuando la Línea MACD cruza por debajo de la Línea de señal, indica que el precio está cayendo y el momento está disminuyendo. Por otro lado, cuando la Línea MACD cruza por encima de la Línea de señal, muestra fortaleza y el precio sube en un mercado. El Indicador MACD es muy flexible e incluso se puede utilizar para determinar la divergencia también, ya que la línea que sube mientras el precio está cayendo es una señal negativa potencial. Lo contrario también es cierto; con el precio cayendo y la línea en el MACD subiendo, puede significar divergencia positiva, una señal alcista.

Muchos traders observarán el histograma y verán si está subiendo o bajando, y si es opuesto a la acción del precio, entonces se detecta divergencia. El histograma es la diferencia entre las dos Medias Móviles que componen este indicador, a menudo las Medias Móviles de 12 y 26 períodos. Hay que comprender que el MACD es simplemente una representación de la diferencia entre un par de Medias Móviles, que da un «aviso» sobre cómo se están desarrollando el momento y las tendencias.

6. Índice de Fuerza Relativa (RSI)

Tipo: Momento.

Mejor utilizado para: Identificar la fuerza de la tendencia, condiciones de sobrecompra y sobreventa.

Mejores marcos de tiempo para operar: El RSI se utiliza en todos los marcos de tiempo.

Complejidad del indicador: Principiante a intermedio.

Cómo funciona el Índice de Fuerza Relativa:

El RSI mide las ganancias de precio frente a las pérdidas para medir el momento en una tendencia, así como la fuerza general de la tendencia. Logra esto midiendo la velocidad y la magnitud de las ganancias o pérdidas de precio. También tiene dos niveles en el indicador, las líneas de sobrecompra (70) y sobreventa (30), para dar señales de si el mercado pudiera estar dirigiéndose a un cambio de tendencia, o al menos a un retroceso contra la tendencia predominante.

Por otro lado, el RSI que se mantiene dentro de los niveles de 30 y 70 durante una tendencia sugiere que la tendencia sigue siendo saludable (no sobrecalentada en una dirección).

El Indicador RSI también se utiliza para detectar divergencias en una tendencia. Por ejemplo, si el precio está subiendo, pero el Indicador RSI está bajando, puede ser una señal de divergencia y un posible cambio en la dirección de la tendencia.

7. Oscilador estocástico

Tipo: Momento.

Mejor uso para: El Oscilador estocástico ayuda a determinar posibles cambios de tendencia y cambios en el momento de un activo. También puede determinar la divergencia.

Mejores marcos de tiempo para operar: Más popular en los marcos de tiempo de 1H y 1D, pero aplicable en cualquier marco de tiempo.

Complejidad del indicador: Complejidad intermedia.

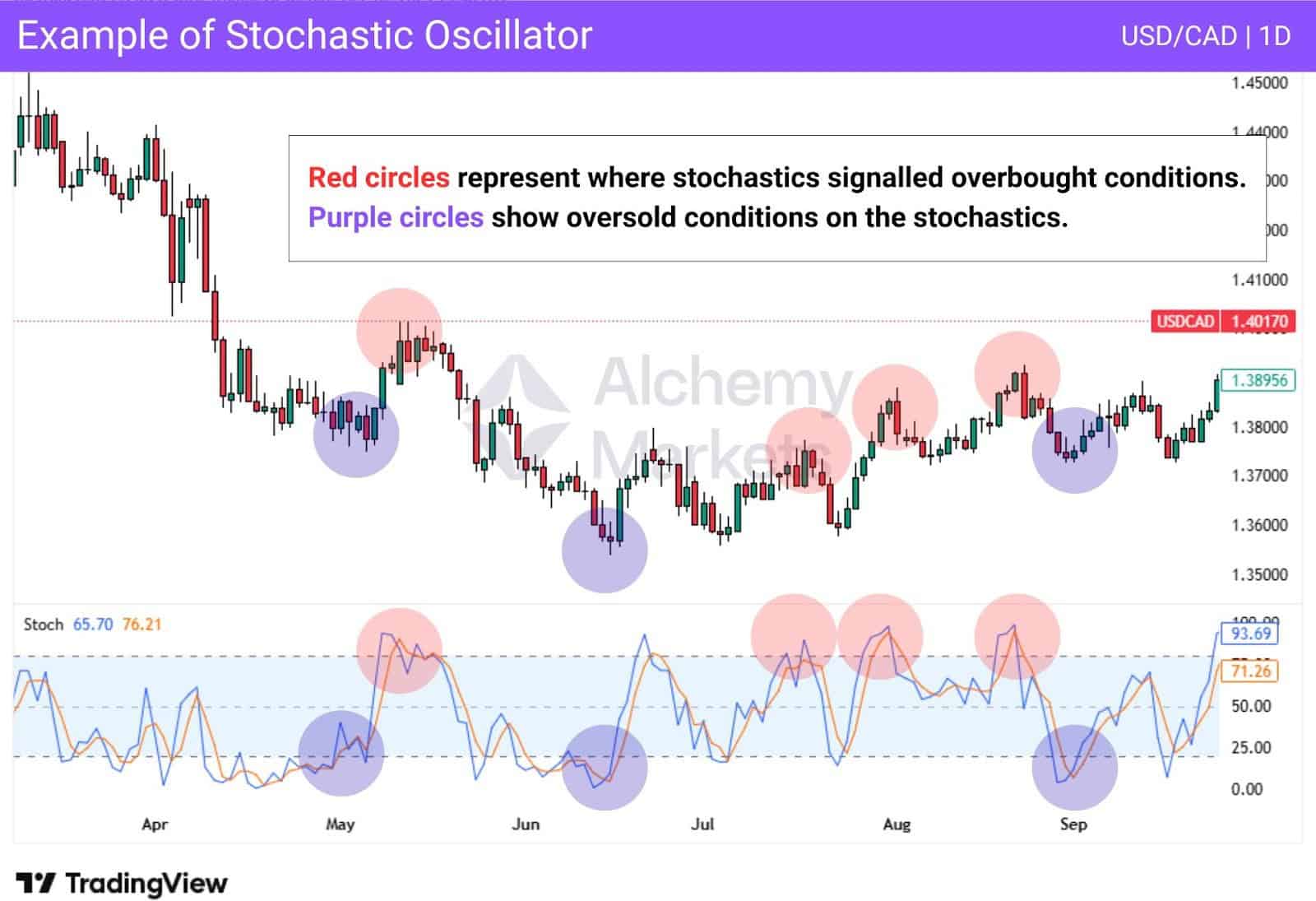

Cómo funciona el Oscilador estocástico:

El Oscilador estocástico es utilizado por los traders para determinar posibles cambios de tendencia y cambios de momento. También se puede utilizar para encontrar divergencias a veces, aunque la mayoría de las veces, este indicador técnico se utiliza para determinar las condiciones de sobrecompra y sobreventa.

Al igual que el RSI, el estocástico tiene dos niveles principales para determinar las condiciones de sobrecompra o sobreventa: por encima del nivel 80, el precio se considera potencialmente sobrecomprado, mientras que las líneas por debajo de 20 muestran un mercado potencialmente sobrevendido. Si el indicador está entre esas dos líneas, se considera que no está en ninguno de los dos.

El indicador se utiliza a menudo en mercados de rango limitado, ya que un mercado en tendencia a menudo puede hacer que el estocástico permanezca en niveles de sobreventa o sobrecompra durante períodos prolongados (señales falsas).

Dicho esto, este indicador sigue siendo popular en muchas estrategias de trading, ya que proporciona una visión general simple de las condiciones del mercado.

8. Bandas de Bollinger®

Tipo: Acción del precio y seguimiento de tendencias.

Mejor uso para: Identificar condiciones de sobrecompra y sobreventa en una tendencia, así como la volatilidad.

Mejores marcos de tiempo para operar: Cualquier marco de tiempo.

Complejidad del indicador: Intermedio.

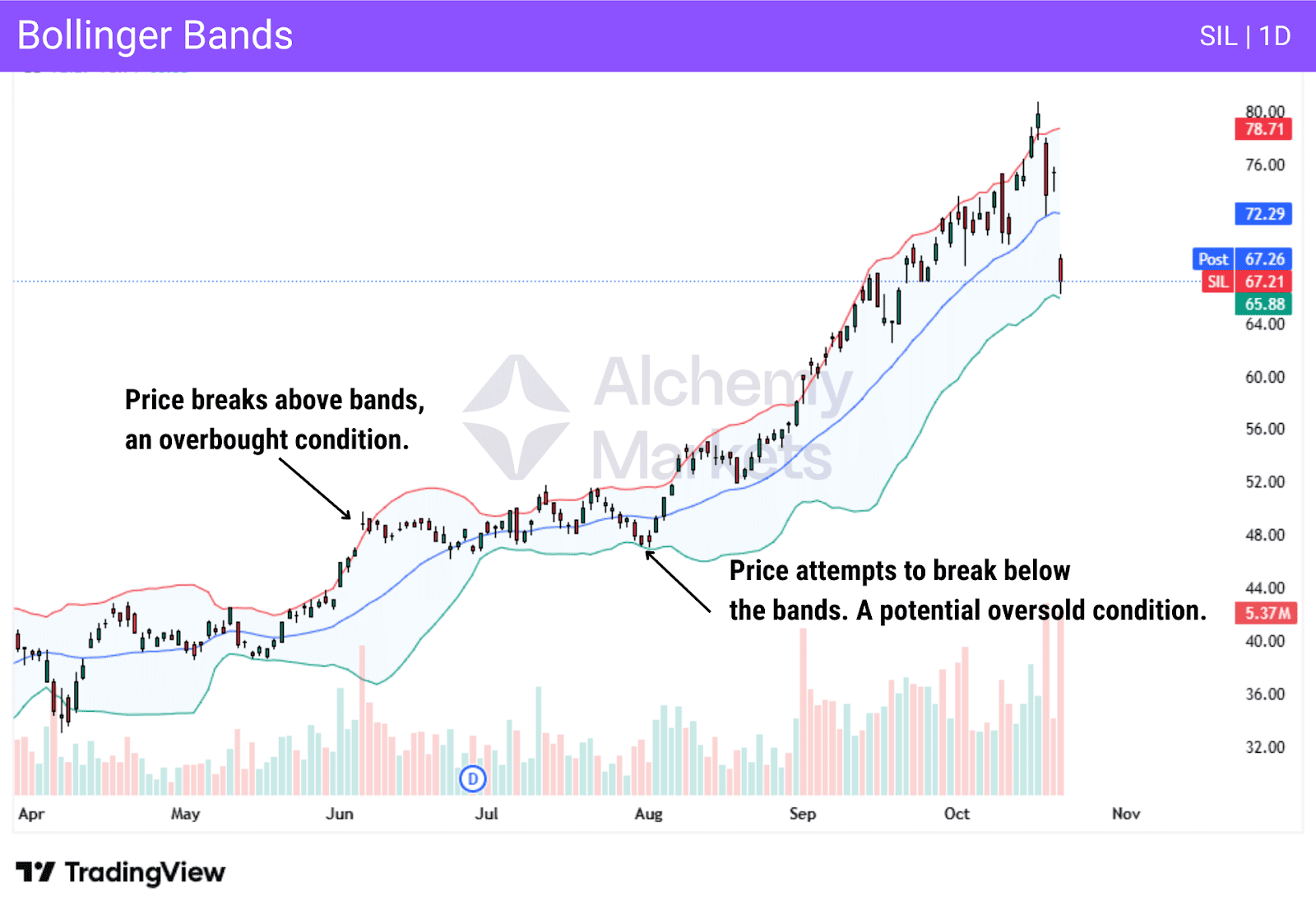

Cómo funcionan las Bandas de Bollinger:

Las Bandas de Bollinger se utilizan para mostrar hasta dónde podría extenderse un mercado. Las Bandas de Bollinger se basan normalmente en la SMA de 20. Se traza esta Media Móvil Simple, y el indicador también tiene en cuenta un cierto número de desviaciones estándar de ese «promedio» en el mercado. Si bien los traders pueden cambiar las desviaciones estándar que se muestran en el gráfico, dos desviaciones estándar es la configuración más común. Esto se basa en el hecho de que aproximadamente el 95 % de los valores caerán dentro de estas desviaciones.

Visualmente, la Banda de Bollinger se muestra típicamente con tres líneas: la Media Móvil, una línea superior y una línea inferior, que refleja los precios a 2 desviaciones estándar de distancia.

El indicador se ensancha y se encoge en función de la volatilidad (la rapidez con la que se mueve el precio). Las expansiones señalan que la volatilidad está aumentando y, por lo tanto, también se esperan desviaciones de precios. La contracción señala que la volatilidad está disminuyendo y, por lo tanto, es más probable un entorno de rango limitado.

Las Bandas de Bollinger suelen ser un indicador secundario, ya que la acción del precio en bruto se confirma con ellas. En otras palabras, es raro que un trader las siga ciegamente. Muy a menudo, los traders buscarán configuraciones de acción del precio que sean confirmadas por las bandas. Son fáciles de interpretar con la configuración estándar de dos desviaciones. Esta es la interpretación más común:

- Si un activo está cerca de la parte superior de las bandas, podría estar sobrecomprado.

- Si el activo está cerca de la parte inferior de las bandas, podría estar sobrevendido.

Las Bandas de Bollinger son más eficaces como marcadores de soporte y resistencia cuando el mercado se encuentra en un entorno de rango limitado. Sin embargo, es susceptible a señales falsas en un mercado en tendencia.

9. Niveles de Retrocesos de Fibonacci

Tipo: Acción del precio.

Mejor uso: Los niveles de Fibonacci se utilizan para determinar los posibles niveles de soporte o resistencia cuando el precio retrocede.

Mejores marcos de tiempo para operar: Cualquier marco de tiempo.

Complejidad del indicador: Intermedio, principalmente debido al usuario final y si puede identificar claramente las áreas de interés.

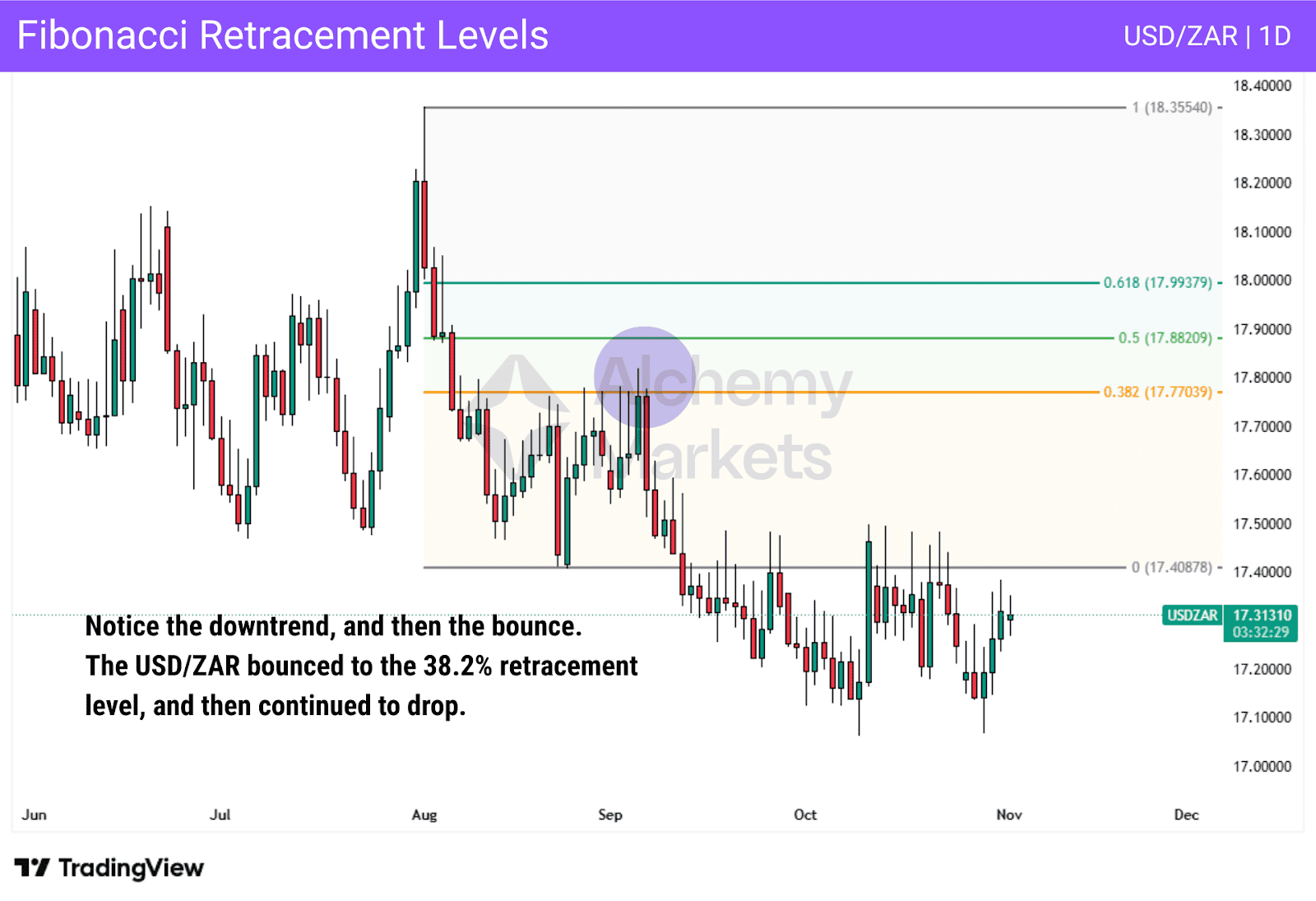

Cómo funcionan los niveles de Retrocesos de Fibonacci:

La herramienta de Retrocesos de Fibonacci se dibuja desde un mínimo de oscilación hasta un máximo de oscilación, o desde un máximo de oscilación hasta un mínimo de oscilación, para dar posibles áreas de soporte después de que un movimiento haya comenzado en los mercados. La herramienta enumerará varios niveles como áreas de interés potenciales, basados en el concepto matemático de las secuencias de Fibonacci.

Por ejemplo, si una acción ha subido significativamente, pero luego comienza a retroceder, un trader puede usar la herramienta de Retrocesos de Fibonacci para trazar posibles niveles de soporte. La idea es tratar de encontrar dónde puede pivotar la tendencia general después de un retroceso para continuar una tendencia. El indicador se sitúa encima del gráfico de precios y se utiliza normalmente junto con las áreas de soporte y resistencia para encontrar posibles configuraciones de trading.

Los niveles más comunes que utilizan los traders incluyen:

- 38.2 %: un pivote aquí refleja una tendencia poderosa y fuerte.

- 50 %: muy popular, que, irónicamente, no es un número de Fibonacci real.

- 61.8 %: el más popular, conocido como la «Proporción Áurea».

- 78.6 %: un retroceso profundo.

10. Rango Medio Verdadero

Tipo: Momentum.

Mejor uso: Medir la volatilidad en un mercado.

Mejores marcos de tiempo para operar: Aunque el ATR se puede utilizar en cualquier marco de tiempo, en general, está orientado al diario, pero es utilizado por los traders a corto plazo para determinar hasta dónde podría llegar un movimiento.

Complejidad del indicador: Principiante.

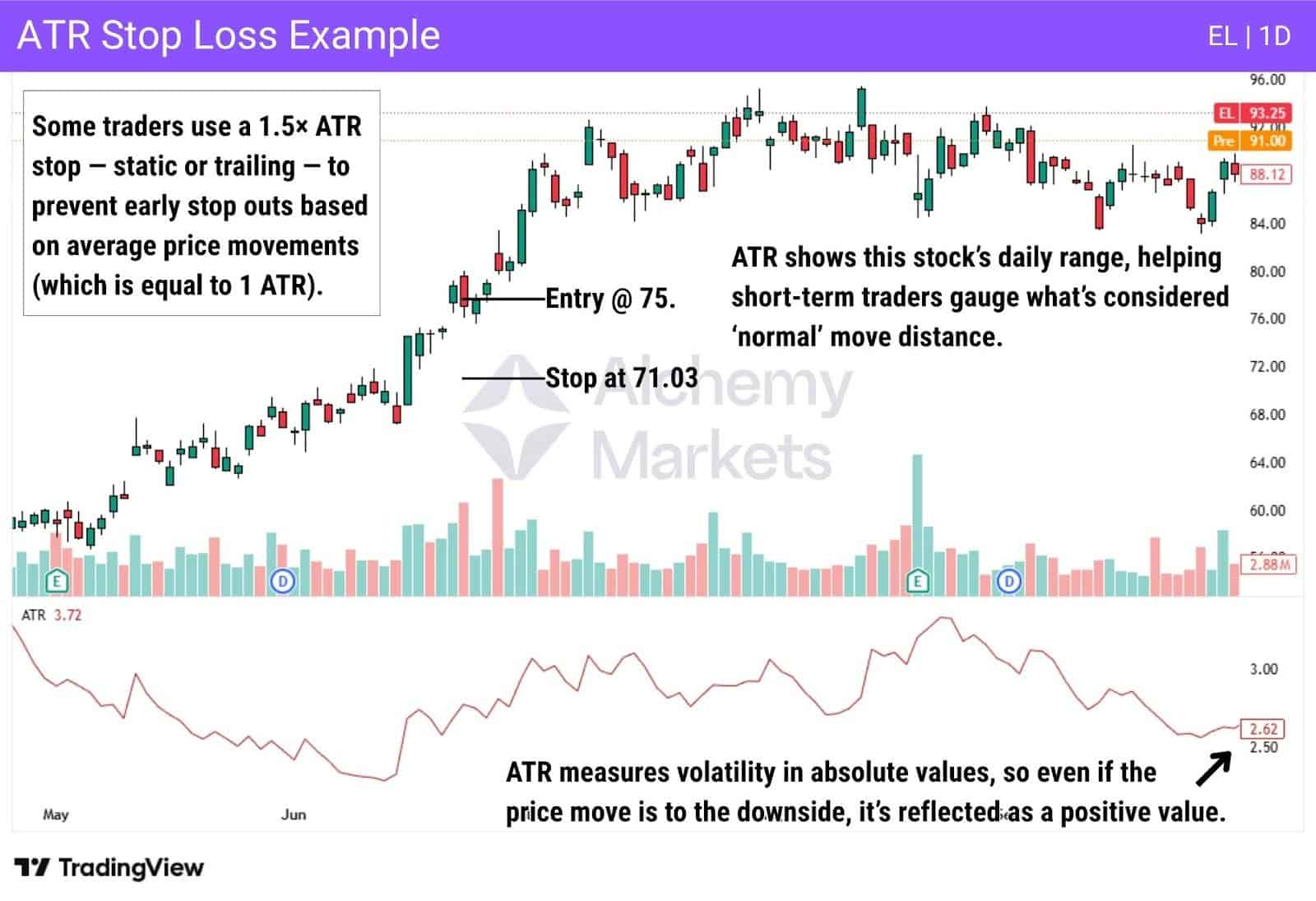

Cómo funciona el Rango Medio Verdadero:

El Rango Medio Verdadero (ATR) mide la volatilidad de un activo normalmente a través de 14 períodos, mostrando su movimiento esperado promedio en el precio bruto. Los traders suelen utilizarlo para medir la volatilidad diaria y comprender lo que podría ser un «movimiento normal» para el mercado.

A diferencia de muchos otros indicadores técnicos, el ATR no se preocupa por la dirección del precio, sino por la cantidad de distancia que recorre el mercado. Esto permite a un trader encontrar una salida de una entrada de operación.

Por ejemplo, al operar en el día en un mercado, puede decirte cuánto es probable que se mueva el mercado durante un día determinado. Otros usos pueden ser para los seguidores de tendencias para establecer los Stop Loss y seguirlos. Si bien el nivel más común para un Stop Loss es 2 veces el ATR diario, hay varios otros niveles que la gente usará, dependiendo de sus sistemas de trading.

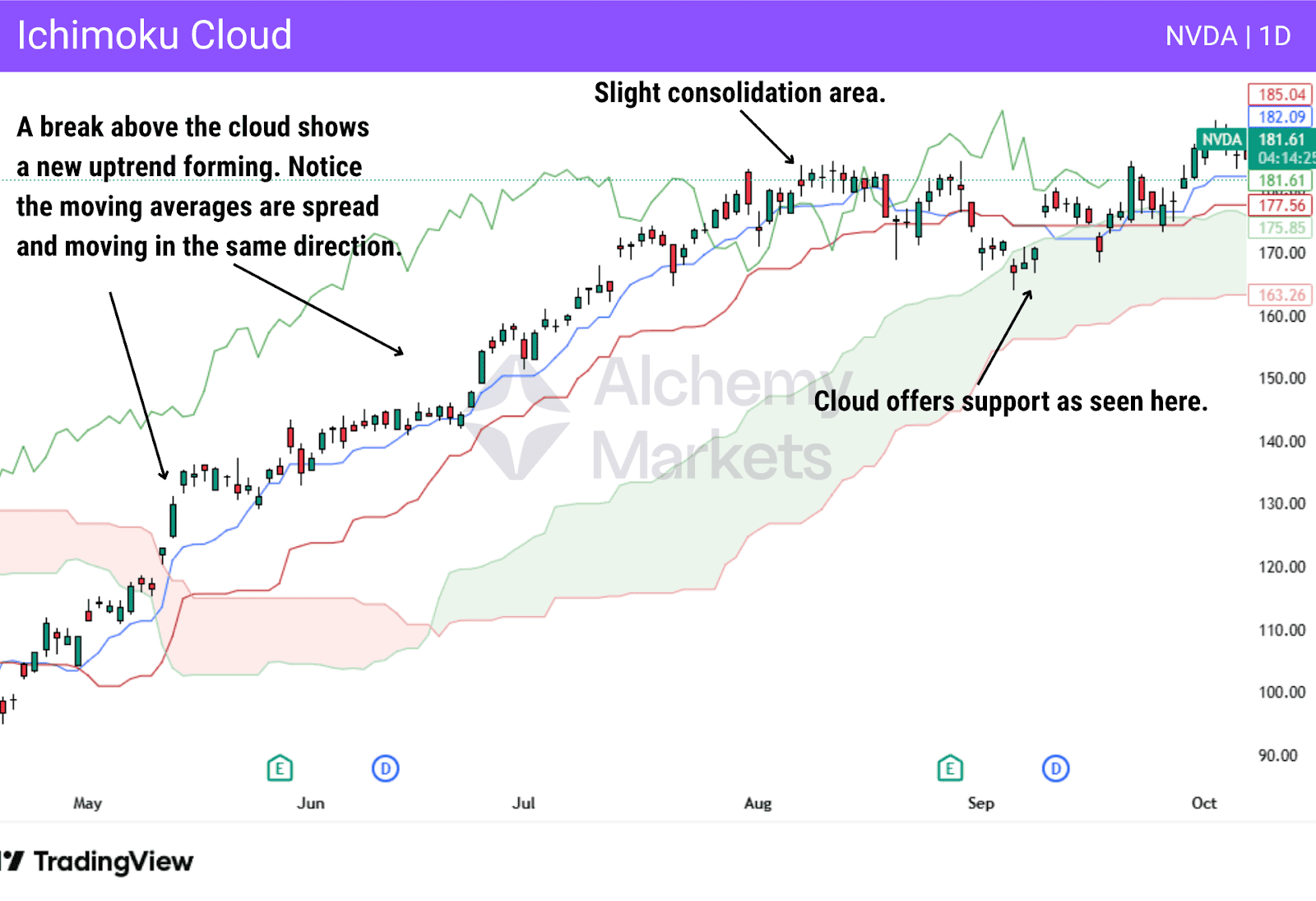

11. Indicador de la nube de Ichimoku

Tipo: Seguimiento de tendencias con elementos de momentum.

Mejor uso: El Indicador de la nube de Ichimoku se utiliza para medir la dirección de la tendencia, así como los cambios de momentum. También puede sugerir zonas de soporte y resistencia, basadas en los límites de las nubes.

Mejores marcos de tiempo para operar: La mayoría de los traders utilizarán este indicador para marcos de tiempo más altos.

Complejidad del indicador: Experto.

Cómo funciona el Indicador de la Nube de Ichimoku:

La Nube de Ichimoku utiliza la dirección y la fuerza de una tendencia utilizando múltiples Medias Móviles, conocidas como Tenjan-sen, Kijun-sen, Senkou Span A y Senkou Span B. El momentum se mide a través de la relación entre las líneas Tenkan-sen y Kijun-sen.

El espacio entre Span A y Span B forma el Kumo, o nube. Si el precio está por encima de la nube, esto señala una tendencia alcista. Si el precio está por debajo de la nube, significa una tendencia bajista. Cuando el precio está dentro de la nube, está en consolidación o transición. Cuanto más gruesa es la nube, más fuerte es el soporte o la resistencia potencial. Es debido a estos factores que mucha gente piensa en él como un indicador todo en uno.

La Nube de Ichimoku es más popular en Asia que en muchas otras partes del mundo. De hecho, algunos traders lo utilizarán para operar en los mercados asiáticos, ya que se supone que la configuración está optimizada para los mercados japoneses. La eficacia de esto es discutible, sin embargo, ya que se establecieron hace décadas.

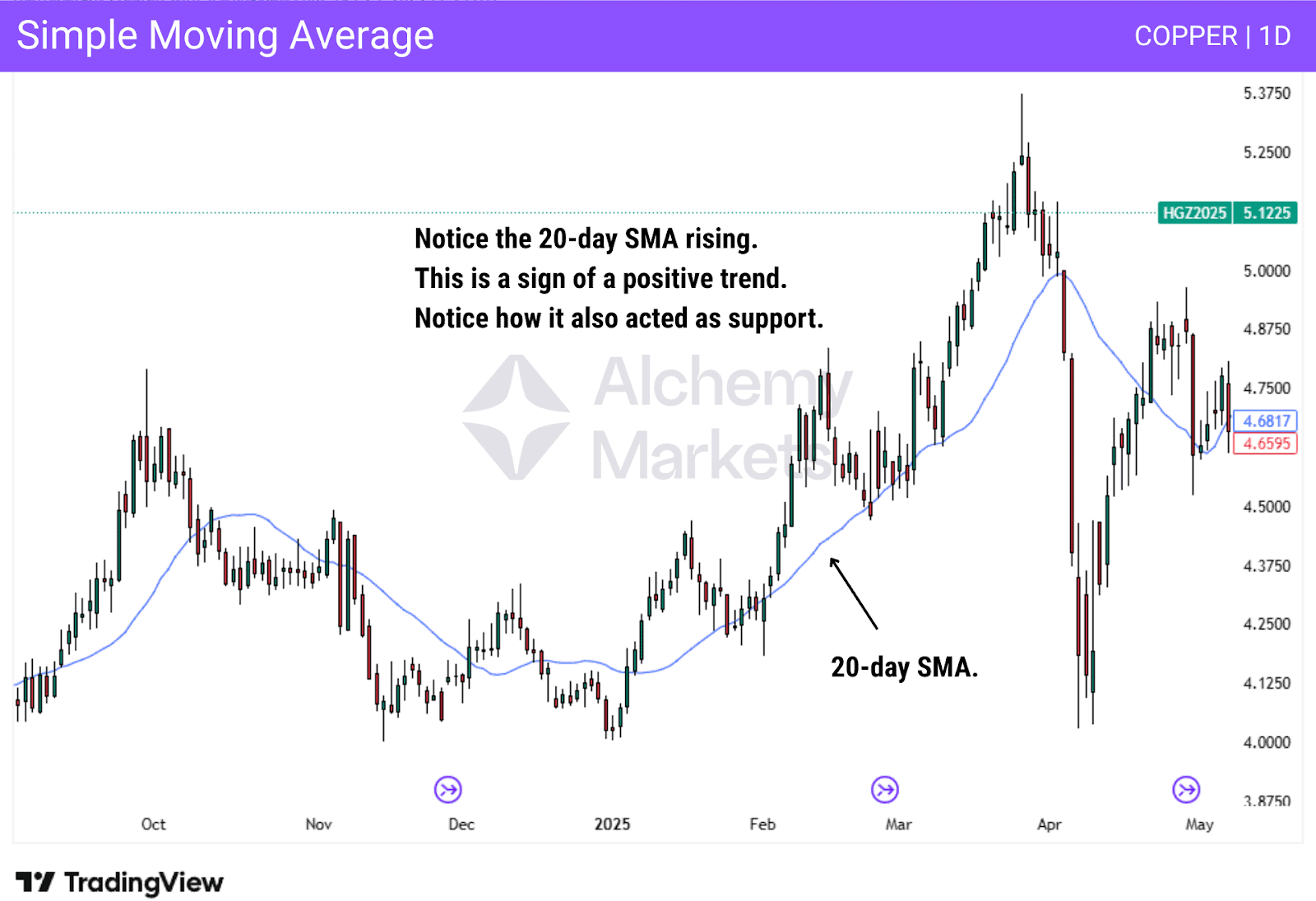

12. Media Móvil Simple

Tipo: Seguimiento de tendencias.

Mejor uso: Muestra el precio promedio del mercado durante un período de tiempo determinado.

Mejores marcos de tiempo para operar: Cualquiera, pero más fiable en marcos de tiempo más altos.

Complejidad del indicador: Principiante.

Cómo funciona la Media Móvil Simple:

Una Media Móvil Simple (SMA) es un indicador técnico que suaviza los datos de precios de un activo para crear una sola línea fluida en un gráfico. Su propósito principal es ayudar a los traders a identificar fácilmente la tendencia general del mercado filtrando el «ruido» de los precios a corto plazo.

La SMA se calcula tomando el precio de cierre promedio durante un número específico de períodos. Esta longitud del período es una configuración ajustable dentro del indicador. Si bien se puede usar cualquier número, los traders a menudo usan configuraciones como 20, 50, 100 y 200 períodos.

Los traders utilizan la SMA de dos maneras principales:

- Identificación de la tendencia: La pendiente de la línea muestra la dirección de la tendencia. Una SMA ascendente indica una tendencia alcista (lo que impulsa las compras), mientras que una SMA descendente indica una tendencia bajista (lo que impulsa las ventas). El precio cotizando por encima de la SMA confirma una tendencia alcista; el precio por debajo de ella confirma una tendencia bajista.

- Soporte y resistencia dinámicos: La línea SMA en sí misma a menudo actúa como un «piso» de precio (soporte) en una tendencia alcista o un «techo» (resistencia) en una tendencia bajista, proporcionando áreas potenciales para las operaciones.

13. Media Móvil Exponencial

Tipo: Seguimiento de tendencia.

Mejor uso: Mostrar la tendencia promedio, con mayor ponderación en la acción del precio reciente.

Mejores marcos de tiempo para operar: Cualquiera, pero más confiable en marcos de tiempo más altos

Complejidad del indicador: Principiante.

Cómo funciona la Media Móvil Exponencial:

Una Media Móvil Exponencial muestra una línea fluida, que representa el precio promedio del mercado durante un período de tiempo seleccionado.

El cálculo se basa típicamente en el precio de cierre promedio, como la SMA, del último número de velas para un número específico de velas. Al dar más peso en el cálculo al último puñado de velas, esto significa que se moverá más rápido que la SMA. La EMA de 20 en el gráfico diario muestra el precio de cierre promedio de los últimos 20 días. La Media Móvil Exponencial está representada por una línea en el gráfico.

La dirección de la EMA, al igual que en la SMA, sugiere la dirección general de la tendencia. Si está cayendo, esto sugiere una tendencia bajista, mientras que una línea ascendente sugiere una tendencia alcista. También se puede utilizar a veces para sugerir soporte o resistencia para quienes las utilizan.

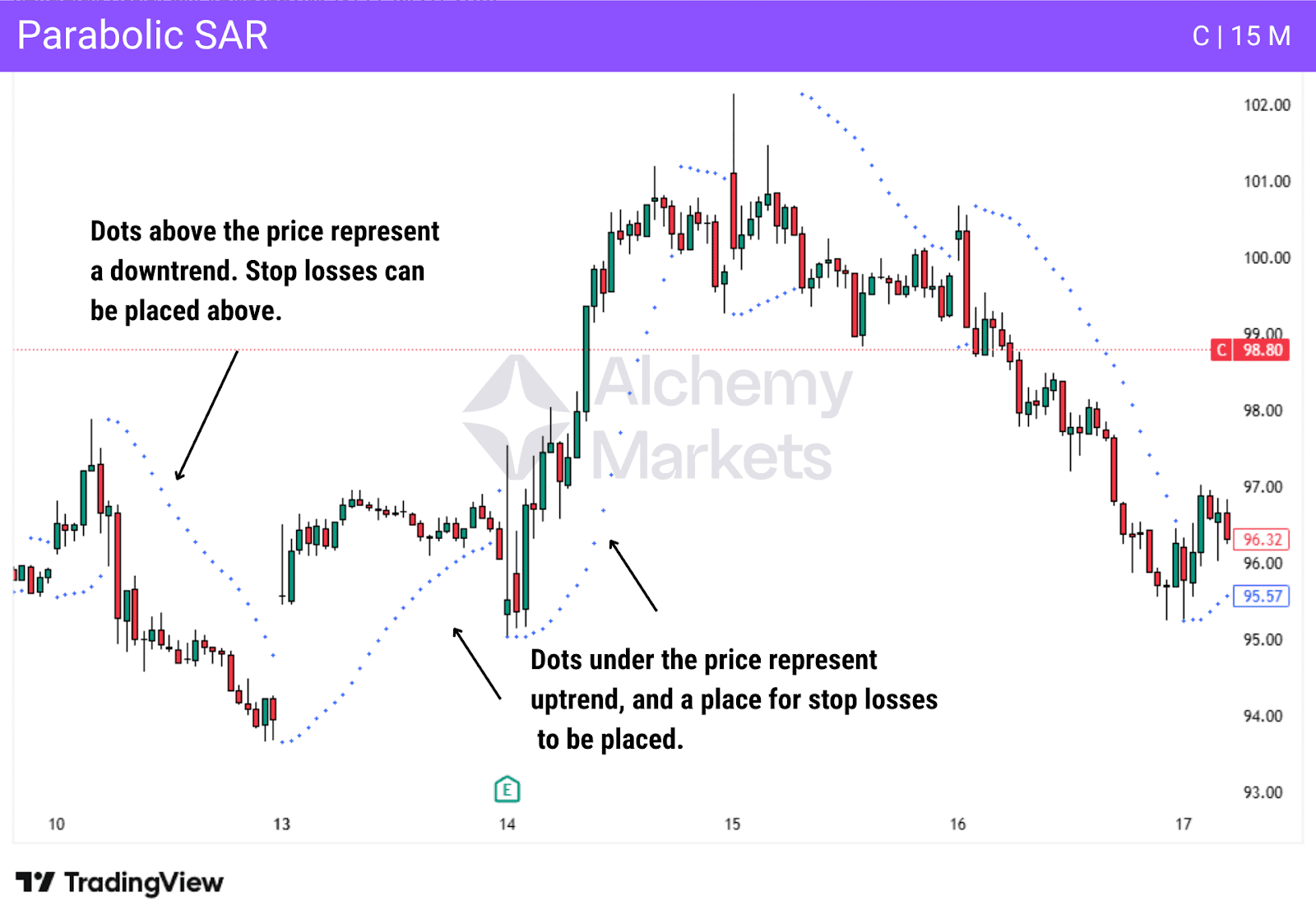

14. SAR parabólico

Tipo: Seguimiento de tendencia.

Mejor uso: Señales de entrada y salida, identificación de tendencias y una herramienta de Trailing Stop.

Mejores marcos de tiempo para operar: Todos los marcos de tiempo son posibles, pero a muchos traders les gusta el indicador para el trading intradía.

Complejidad del indicador: De principiante a intermedio.

Cómo funciona el SAR Parabólico:

El SAR parabólico, o «Parabolic Stop and Reverse», es un indicador que traza tendencias a través de puntos en el gráfico. Si los puntos están por debajo del precio, significa que la tendencia es ascendente. Si los puntos están por encima, entonces significa que el mercado está en una tendencia bajista. Cuando los puntos cambian de lado, señalará posibles reversiones de tendencia.

Los traders operarán en la misma dirección que las señales del SAR parabólico, con un uso potencial del indicador como una colocación para los Stops. En otras palabras, si el precio cae por debajo de los puntos en una tendencia alcista, esa sería una señal para salir del mercado. Esto también es cierto con la dirección opuesta, con los puntos por encima del precio siendo violados por un movimiento al alza, lo que señalaría un momento para salir de cualquier posición corta.

Si bien el indicador se puede utilizar para el Swing trading, es muy raro verlo en el mundo del trading. El PSAR es más popular para el trading intradía a corto plazo, ya que ayuda a los traders a capitalizar la volatilidad a corto plazo.

Algunos traders también lo utilizan como un sistema de reversión «siempre dentro», simplemente invirtiendo su posición (de larga a corta o viceversa) cada vez que los puntos cambian al lado opuesto del precio; sin embargo, esta puede ser una práctica arriesgada sin otros filtros condicionales sólidos.

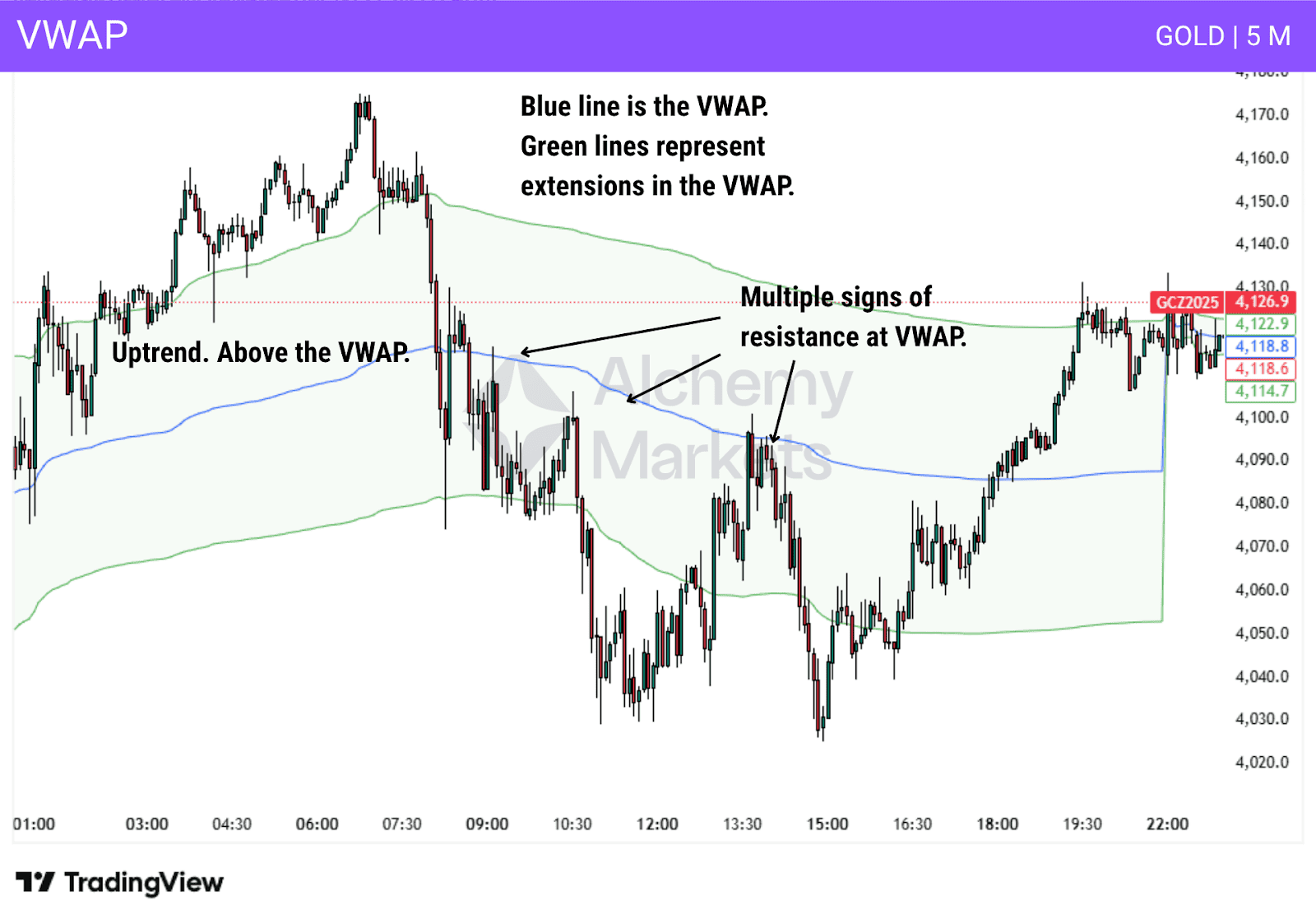

15. VWAP

Tipo: Indicador de volumen.

Mejor uso: Determinar si los compradores o los vendedores tienen el control del mercado.

Mejores marcos de tiempo para operar: Trading intradía.

Complejidad del indicador: Intermedio.

Cómo funciona el VWAP:

El VWAP (Precio Promedio Ponderado por Volumen) muestra el precio promedio de un activo, ponderándolo más fuertemente hacia los niveles de precios con mayor volumen de trading.

Por ejemplo, si un activo se negocia entre $4 y $5, pero la mayor parte del volumen ocurrió a $5, el VWAP se acercaría más a $5. Por el contrario, una Media Móvil Simple (SMA) probablemente mostraría un precio cercano a $4.50, ya que solo promedia los precios e ignora el volumen.

Los traders suelen utilizar el vWAP como una línea singular, pero de forma predeterminada en TradingView, el indicador muestra una banda superior e inferior (como las Bandas de Bollinger). Estos tienen un precio de 1 desviación estándar del VWAP, lo que predice el rango de movimiento «normal» del mercado.

El VWAP se utiliza como un filtro de tendencia, por lo que, si el precio está por encima, el activo es alcista. Si está por debajo, es bajista. Cada vez que el precio retrocede al VWAP, hay una expectativa.

El VWAP a menudo se considera también como un nivel de soporte o resistencia. Inicialmente, el VWAP fue uno de los indicadores técnicos favoritos de los traders de futuros intradía, pero desde entonces ha visto una creciente popularidad también en el trading de acciones. El componente esencial de este indicador es que tiene un volumen centralizado, por lo que los traders de forex normalmente no lo usarán.

16. Canales de Donchian

Tipo: Seguimiento de tendencia.

Mejor uso: Ayuda a identificar rupturas en mercados con tendencia.

Mejores marcos de tiempo para operar: Marcos de tiempo más altos como los gráficos de 4 horas o diarios.

Complejidad del indicador: Intermedio.

Cómo funcionan los Canales de Donchian:

Los Canales de Donchian son un indicador que está diseñado para identificar puntos de ruptura en mercados con tendencia. El indicador traza el máximo más alto y el mínimo más bajo durante un período específico de velas, a menudo 20 días, y luego se superpone en las velas de precios.

Los traders ejecutan entradas cuando el Canal de Donchian señala una ruptura de precios por encima o por debajo de los extremos recientes (en los últimos 20 días, u otros días medidos).

Esto puede mostrar una continuación o incluso una reversión de la tendencia actual. Además, muchos traders utilizarán la Media Móvil en el medio del indicador para un área de Stop Loss.